業界情報

事業承継の方法としては、親族内承継、親族外の従業員による承継、M&Aによる第三者承継がある。

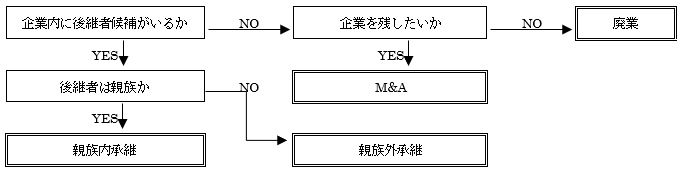

事業承継の選択肢を選ぶために、下記のフローチャートに沿って検討する。

3つの事業承継方法には、次のようなメリット・デメリットがある。

| 親族内事業承継 | 親族外事業承継 | M&A | |

|

メリット |

・社の内外の承認を得やすい ・承継の期間を十分に確保できる 承継者の資金負担が少ない(相続) ・保証債務の引継ぎが難しくない |

・経営の安定性がある ・社の内外の承認も得やすい ・後継選択の幅が広がる |

・創業者利益が得られる ・保証債務履行の責任がなくなる ・承継企業の信用力を活用できる ・広範囲から探すことができる |

|

デメリット |

・後継者が経営に不向きな場合がある ・先代との間で反目が生じることがある ・後継候補複数のとき、争いが生じる可能性がある ・税金対策が必要となる |

・株式買取りの資金調達が大変 ・保証債務の引受けが重荷となる ・会社幹部間で軋轢が生じることもある |

・承継相手が決まらないことがある ・社の内外へ情報が洩れるリスクがある ・社風が変化する可能性がある ・専門家の支援を要することが多い |

①事業承継の必要性の認識

経営者が概ね60歳を超える頃には事業承継の必要性について考え始めることが望ましい。3つの事業承継方法のいずれの場合もかなりの年数を要するためである。

経営者は日常的な業務が忙しく、また、事業承継はプライベートな領域にも踏み込まざるを得ない側面を有しているところから、周囲からアドバイスが難しい点がある。

税理士事務所は経営者の最も身近な専門家であるので、事業承継についての最初の相談相手になることが多く、専門的知識を持っていることが望まれる。

②事業承継に向けた経営の改善

事業承継前に経営改善を行うことは、3つのいずれの事業承継においてもプラスの効果をもたらす。

親族内承継の場合には、後継者候補の経営力が向上することで事業承継がより魅力的になる。

親族外承継の場合には、会社の借入金の保証の引継ぎが承継を断念させてしまうことが多い。この点、承継の時点で会社の収益性が向上し、会社の資産や収益力で借入返済が可能と判断される場合は、金融機関が承継者に対し経営者保証を求めない、あるいは減額する等の選択をすることも考えられる(『経営者保証に関するガイドライン』の経営者保証の必要性に関する検討より)。

M&Aの場合においても、収益性の向上は企業の「のれん」の価値を向上させることで企業の買却価値を引き上げる効果がある。

③事業承継計画の策定と実行

親族外承継の場合の最も重要な点は、承継者間の資金調達と経営者保証の引継ぎの処理である。

上記①~③の3つのステップを確実に踏むことによって、事業承継は円滑に進行する。

①現経営者の親族内に後継者がいない場合、非同族の会社幹部(1人ないし数名)がオーナーの保有している株式を買い取る選択肢

この場合、多くは後継者が自己資金の中から株式を買い取るが、十分な資金がない場合は「中小企業における経営の承継の円滑化に関する法律」に規定する都道府県知事の認定を受けることによって、日本政策金融公庫から低利での資金調達を受けることもできる。

また、従業員持株会を作り、そのメンバーに株式を取得させる(売価は配当還元方式の採用が認められているので通常の時価より割安)ことにより、自身が買い取る株式数を減らすとこもできる。

一定の規模を有する中小企業においては、後継者が<A>会社を設立し(自身が株主となる)、<B>その会社が株式の買取資金を金融機関等から調達し、<C>株式買取り代金としてオーナーに支払う、というケースが増えている。これをMBO(Management Buy Out)という。

②会社を設立して株式を取得する仕組み(MBO)

このしくみは、事業会社のキャッシュフローで資金調達するものである。3つのステップを踏むことになるが、その内容と金額を以下で例示する。

|

第1ステップ |

承継者が1,000万円出資して株式会社を設立する(株式の100%をオーナーが所有する)。 |

|

第2ステップ |

新設した株式会社が金融機関より1億9,000万円を借り入れる。 |

|

第3ステップ |

新設した株式会社が事業会社の株主(事業承継を希望しているオーナー)より2億円で買い取る。新設会社が事業会社の株主となるので、実質上承継者が事業会社の代表となって事業会社の経営権を握ることができる。 |

新設した買取会社の元利の支払いは事業会社から得られるキャッシュフロー(株主配当金)で賄われることになる。

少ない元手(1,000万円)で2億円という大きな買い物ができるので、このような手法を「レバレッジ(梃子)を効かせる」という。

この手法の成否は事業会社のキャッシュフローが安定して継続するか否かにかかっているので、大きなリスクを伴う手法といえる。

親族以外の会社役員が事業承継する場合、会社借入に見合う個人財産に乏しく、担保差入を行えない場合も多い。加えて、多額の保証債務を引き継ぐことに対する心理的負担も大きい。個人保証での引継ぎに承継者の配偶者が反対し、事業承継が頓挫することも多い。この点を解決するために、以下の取組みが行われる。

|

① |

年月をかけて計画的に債務を圧縮しておく。 |

|

② |

「経営者保証に関するガイドライン」をもとに、後継者の債務保証軽減を金融機関と粘り強く交渉する。 |

|

③ |

個人保証の問題が解決しない場合は、後継者の役員報酬を引き上げる。 |

|

④ |

場合によっては、従来の借入金の保証は当面そのままにして借入金の返済を続け、新規の借入金について後継者が保証することに段階的に切り上げていく。 |

※当寄稿は、京都大学大学院経営学研究科・経営管理大学院教授 澤邉紀夫博士(経営学)と吉永茂との共著『会計事務所の経営支援-経営会計専門家の仕事-』(2020年11月・株式会社 中央経済社 発行)における事例研究の内、建築業を取り上げたケースから実務ポイントをとりまとめ抜粋したものです。