業界情報

筆者は税理士ではありませんが、顧問先の建設会社で見てきているインボイス対応の現場に危機を感じたので、緊急で執筆させていただきました。

いよいよ令和5年10月からインボイス制度が開始されます。これは消費税の新しい制度で、税務署に登録した消費税課税事業者だけに与えられた登録番号がある請求書・領収書等の仕入れのみに、消費税の税額控除ができるという制度です。この番号がない免税事業者からの仕入れには消費税が控除できず、1人親方などに発注した建設会社等は税負担が増えてしまいます。

まもなく開始される制度にもかかわらず、1人親方さんはもちろん、顧問先の建設会社さんでも、ほとんどこの制度変更が理解されていません。しかし、1人親方さんは間違いなく手取り額の減収になり、建設会社さんでも消費税の納税負担が増える可能性が高いのです。現在の支払金額から消費税額分をまるまる払わなくても良いと考えている建設会社さんはたくさんいます。しかしこのような考え方では、1人親方さんや小規模な免税事業者さんと険悪な関係になるだけでなく、最悪の場合、違法行為とされる可能性もあります。そこで、制度のことを正しく理解した上で、友好的な関係を築いていただきたいと思います。

まずは消費税そのものの仕組みを再確認していきましょう。

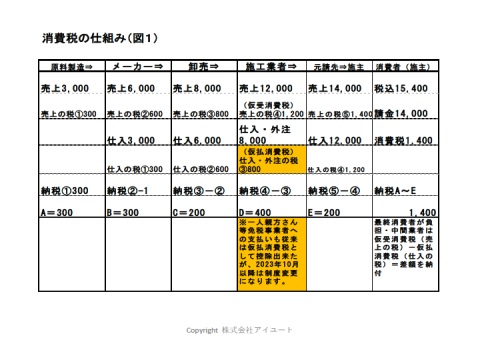

図1のマーカー部分は、仮払消費税の計上がインボイス制度によりできなくなることを表しています。

図の「施工業者」の位置が、貴社の位置を表しており、消費税での損得は基本的にありません。しかし従来は仮払消費税の計上は1人親方などの免税事業者に対しても可能だったのが、10月からは基本的に不可能になります。なお経過措置については後ほど解説します。

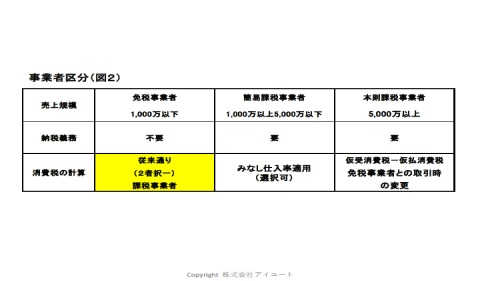

図2をご覧ください。売上1000万円以下の事業者は、今後も免税事業者を継続するか、あるいは課税事業者になるか? 今回二者択一の判断を迫られます。また売上1000万円以上5000万円以下の事業者であれば、届け出をすることにより「簡易課税制度」を利用できます。これは事業区分に応じて消費税額が決まるもので、小規模事業者の事務負担に配慮した制度です。材工の事業者は70%、労務請負の場合は60%をみなし仕入率として計算されます。

例えば、労務請負の場合、税抜売上2000万円× 60% = みなし仕入額1200万円、消費税額は(2000万円− 1200万円)× 10% = 80万円となります。同様に材工の場合は、60万円が消費税額です。

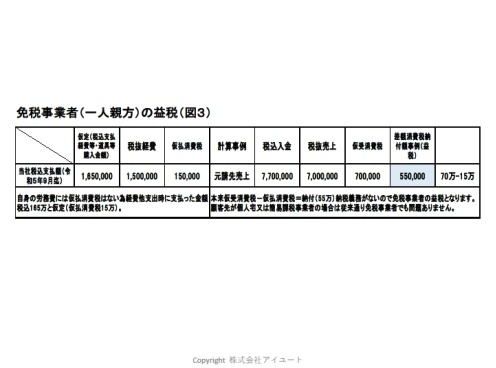

免税事業者が得る益税の仕組みを図3に示します。この益税の解消も今回の改正ポイントです。

図3では、10月までなら70万円− 15万円= 55万円の消費税(青の網かけ部分)が、益税として1人親方の収入の一部になっていることを示しています。

一部中小建設業経営者さんのご理解不足で、免税事業者に対し、一律に課税事業者にならなければ、消費税分を10月から支払わないなどの取り決めを行う会社がありますが、これは下請法や独占禁止法に触れる可能性があります。そのため、取引先への一方的対応ではなく、十分な説明と理解を得る必要があります。

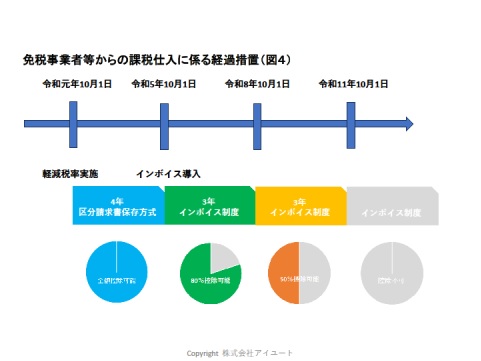

そこで図4で、経過措置についてご説明いたします。

免税事業者との取引で、令和5年10月1日から3年間は課税仕入れに対して80%、令和8年10月1日から3年間は同様に50%が控除可能になります。なお令和11年10月1日以降は控除できなくなります。

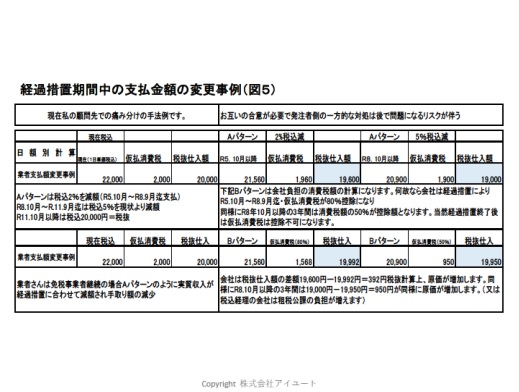

図5では、筆者の顧問先でお勧めしている、経過措置中の免税事業者さんへのお支払い金額例をご説明いたします。

Aに示したものは、現在の税込日額が22,000円(本体20,000円+消費税2000円)の場合です。10月以降も免税事業者を継続の場合は、22,000 × 98% = 21,600円(仮払消費税1960円)に、同様に令和8年10月1日から3年間は22,000 × 95% = 2万900円(同1900円)とします。免税事業者としてインボイス制度による支払側企業の税額負担増を一部カバーしていただきます。

しかし、支払側企業の消費税負担はBに示す通りで、経過措置中の10月からは仮払消費税の80%が計上可能なので、本来の消費税額1960円と1568円との差額392円は、支払側企業の税抜き仕入額増、つまり原価増となります。同様に令和8年10月からは仮払消費税額が50%となり、日額950円の原価増となります。双方痛み分けの手法です。公的な正解やお勧めの支払金額は、税務署にも国土交通省にも問い合わせしましたが、ないとのことです。そこで1つの参考事例として提示させていただきました。

最後に、若き1人親方さんに申し上げます。あなた方は、会社員ではなく「経営者」なのです。病気などで仕事ができなければ、売上0円です。将来の事業をどうしたいのか、を考えるチャンスです。

私の顧問先である建設会社さんは、20代前半で起業され、現在40代で社員50名、年商30億の創業社長となりました。同様の社長さんは筆者も多数知っています。

若い頃は自分が働く分、収入が増える喜びがあります。顧客先の下請けからスタートして、仲間である社員を増やし、マネジメントも学び、会社を育てあげ、さらには上場企業にしたいなど、夢の実現にまい進されています。マネジメントが苦手な場合は、1人親方として技術を磨き、価格交渉力を高めて生き延びるという手もあります。

若い方には将来があります。今のままで本当に良いのか、お考えいただく機会だと思います。免税事業者として、将来もお仕事が続く保証もありません。実際、私の顧問先の建設会社さんでも、10月から免税事業者とは取引しない方針の会社さん、高齢の職人さんへの賃下げを実施する会社さんもあります。将来仕事が少なくなったり、消費税率が上がったりすれば、課税事業者のみとの取引に変わる可能性は高くなるでしょう。

そこで、若き1人親方さんには、技術力やマネジメント力をつけて将来の自分を考えていただきたいと思います。おせっかいな性格でお許しください。

業界全体がインボイス制度の荒波を正しく乗り越えて、さらにみなさんの会社さんの繁栄を祈念して終わりたいと思います。ありがとうございます。